Dans un monde où la stabilité économique peut être bouleversée par des événements imprévus, assurer la continuité de votre entreprise est primordial. Découvrez à travers cet article, comment les solutions d’assurance peuvent vous protéger efficacement contre les pertes d’exploitation et de marchandise, vous permettant ainsi de relever les défis avec confiance et de préserver la pérennité de votre activité professionnelle.

Couverture standard contre la perte d’exploitation

Dans le paysage économique actuel, marqué par des imprévus et des discontinuités, l’assurance contre la perte d’exploitation se présente comme une bouée de sauvetage pour de nombreuses entreprises. Celle-ci est conçue pour protéger les entreprises contre les pertes de revenus suite à des incidents divers impactant leur activité normale.

Qu’est-ce que la perte d’exploitation et quand intervient-elle ?

La perte d’exploitation se réfère aux pertes financières subies par une entreprise lorsque celle-ci est incapable de fonctionner à sa pleine capacité en raison d’un événement imprévu. Les causes peuvent être multiples: incendies, dégâts des eaux, interruptions des chaînes d’approvisionnement, ou même récemment, les répercussions d’une pandémie.

Certains rapports ont mis en évidence qu’un nombre significatif d’entreprises n’est pas suffisamment préparé ou assuré contre de telles éventualités, accentuant l’impact financier en cas de sinistre.

Les enjeux de la couverture standard

La couverture standard d’une assurance contre la perte d’exploitation inclut généralement la compensation des revenus non perçus ainsi que le support pour les coûts fixes durant la période d’interruption. Cependant, l’étendue précise de la couverture peut varier significativement d’une police à l’autre. Il est crucial pour les dirigeants d’entreprises de comprendre les termes précis et les exclusions stipulées dans leur contrat.

De plus, il est souvent nécessaire d’ajouter des avenants pour couvrir des risques spécifiques relatifs à certains secteurs ou situations exceptionnelles, comme les cyberattaques ou les catastrophes naturelles.

Optimisation de votre couverture

Pour optimiser sa couverture, une entreprise doit évaluer régulièrement ses risques et ajuster son assurance en conséquence. Cette démarche implique généralement de collaboration avec un professionnel de l’assurance qui comprendra les spécificités de votre secteur d’activité et les risques inhérents.

Il est aussi avisé de garder une trace précise et détaillée des pertes subies pendant une période d’interruption. Ces données seront cruciales lors de la soumission de votre réclamation d’assurance afin de justifier l’étendue des pertes financières subies.

D’autre part, certifier les mesures de prévention et de minimisation des risques non seulement réduit la probabilité d’un sinistre mais peut également influencer favorablement les primes d’assurance.

Le cas des interruptions pandémiques

La récente pandémie de COVID-19 a mis en lumière les lacunes de nombreuses polices d’assurance standard en matière de couverture des pertes d’exploitation. Des adaptations et des produits d’assurance innovants sont en cours de développement pour répondre à ces nouveaux challenges.

Des études récentes montrent que l’approche vers une indemnisation équitable et effective des pertes liées à de telles interruptions nécessite une collaboration étroite entre les assureurs, les assurés et parfois même des interventions législatives.

En synthèse, comprendre et souscrire une assurance adéquate contre la perte d’exploitation est déterminant pour la pérennité et la stabilité financière d’une entreprise. Une collaboration étroite avec des experts en assurance et une veille régulière sur la nature des couvertures disponibles sont essentielles pour naviguer avec succès dans le monde complexe des pertes d’exploitation.

Rc pro auto-entrepreneur en ligne : tout ce qu’il faut savoir pour bien se lancer

EN BREF Assurance RC Pro : Indispensable pour les auto-entrepreneurs. Obligatoire pour certaines activités (ex. : santé, bâtiment). Couvre les dommages corporels, matériels et immatériels causés à des tiers. Coût moyen : entre 100€ et 200€ par an. Protection contre…

Pacifica assurance auto entrepreneur : tout ce qu’il faut savoir pour bien s’assurer

EN BREF Assurance auto entrepreneur avec Pacifica : une nécessité pour sécuriser votre activité. Conseils pratiques pour choisir la meilleure couverture adaptée. Détails sur les garanties disponibles pour les entrepreneurs. Informations sur les tarifs et les conditions d’assurance. Guide pour…

Options de personnalisation des polices d’assurance

Les Bénéfices de Personnaliser Votre Assurance

L’univers des assurances peut souvent sembler complexe et rigide, mais la personnalisation des polices d’assurance offre une opportunité de rendre votre couverture aussi unique que votre situation personnelle ou professionnelle. En ajustant minutieusement les aspects de votre police, vous pouvez bénéficier d’une protection qui correspond précisément à vos besoins spécifiques, évitant ainsi les coûts superflus pour des garanties dont vous ne tirerez jamais avantage.

Les Éléments Clés à Personnaliser Dans Votre Police

La première étape pour personnaliser efficacement votre police d’assurance réside dans l’identification des éléments qui sont cruciaux pour votre sécurité et celle de votre entreprise. Les principaux aspects à considérer incluent:

- La couverture des biens : que ce soit pour des équipements de haute technologie ou des biens immobiliers, assurez-vous que votre police reflète les valeurs réelles et les risques associés.

- La responsabilité civile : essentielle pour protéger votre entreprise en cas de dommages causés à des tiers ou à leurs biens.

- La protection des données et cybersécurité : dans un monde de plus en plus numérique, une couverture contre les cyberattaques est indispensable.

- L’interruption d’activité : une assurance qui couvre la perte de revenu en cas de situations imprévues qui interrompent vos opérations peut être vitale.

Comment Négocier Avec Votre Assureur pour une Police Sur-Mesure?

La négociation est un art qui nécessite préparation et perspicacité, surtout lorsqu’il s’agit de discuter les termes d’une police d’assurance. Avant de vous asseoir à la table des négociations, assurez-vous de bien comprendre vos besoins et d’avoir en main toutes les informations nécessaires pour justifier chaque élément de personnalisation que vous sollicitez. La transparence sur vos activités, ainsi que la clarté de vos demandes, conduiront à des discussions plus ouvertes et constructives avec votre assureur.

Les Erreurs à Éviter Lors de la Personnalisation de Votre Police

Si personnaliser votre assurance vous permet de mieux couvrir les risques spécifiques à votre contexte, certaines erreurs peuvent minimiser son efficacité. Les plus courantes incluent:

- Sous-estimer vos besoins de couverture, ce qui peut mener à des surprises désagréables au moment le plus inopportun.

- Omettre de mettre à jour régulièrement votre police pour refléter l’évolution de votre situation personnelle ou professionnelle.

- Choisir le prix comme unique critère, au détriment de la qualité de la couverture.

L’Impact de la Technologie sur la Personnalisation des Assurances

La technologie a grandement facilité la personnalisation des polices d’assurance. Grâce à des outils d’analyse de données avancés et à l’intelligence artificielle, les assureurs peuvent désormais proposer des produits qui correspondent mieux aux attentes et besoins individuels des assurés. Cette avancée permet non seulement un tarifage plus précis, mais aussi une gestion des sinistres plus rapide et plus efficace.

Les Tendances Futures en Matière de Personnalisation d’Assurance

Face aux changements constants dans le monde des affaires et des technologies, les assureurs continuent d’innover pour répondre aux exigences de leurs clients. À l’avenir, attendez-vous à voir des polices encore plus flexibles, avec des options de modularité qui permettront aux assurés de modifier leur couverture en temps réel, selon les fluctuations de leur environnement économique et personnel.

Assurance auto-entrepreneur en ligne : ce qu’il faut savoir

EN BREF Définition : Qu’est-ce que l’ assurance auto-entrepreneur en ligne ? Obligations : Est-elle obligatoire pour votre activité ? Types de couvertures : Les différentes garanties disponibles. Comparatifs : Comment comparer les offres facilement ? Tarifs : Quel est…

Assurance voiture pour auto-entrepreneur : ce qu’il faut savoir

EN BREF Obligation légale d’assurance pour les auto-entrepreneurs utilisant un véhicule. Possibilité de choisir entre assurance auto privée ou assurance auto professionnelle. Comprendre les types de couverture nécessaires selon l’activité. Importance de respecter les obligations légales spécifiques à l’auto-entreprenariat. Conseils…

Impact de la perte de marchandise sur les entreprises

Le phénomène de la perte de marchandise représente un véritable risque pour toute entreprise engagée dans la production ou la distribution de biens. Qu’il s’agisse de denrées périssables, de composants électroniques ou de vêtements, chaque perte peut avoir un impact significatif non seulement sur la gestion des stocks, mais aussi sur la rentabilité globale de l’entreprise.

Les Conséquences Financières Directes

À première vue, la perte de marchandise entraîne des coûts immédiats pour l’entreprise, comme la nécessité de remplacer les produits perdus pour maintenir la satisfaction clientèle. Cependant, les effets financiers vont bien au-delà du simple coût de remplacement. La valeur ajoutée que ces marchandises auraient générée est également perdue, ce qui affecte directement le chiffre d’affaires de l’entreprise. Pour mieux comprendre le concept de valeur ajoutée et son importance, un détour par des explications économiques détaillées se révèle enrichissant.

Impact sur la Relation avec les Clients

La perte de marchandises peut gravement ternir l’image de l’entreprise auprès de ses clients. Des retards de livraison ou l’incapacité à fournir les produits demandés peuvent mener à une érosion de la confiance et, par conséquent, à une perte de clientèle. La surveillance de la satisfaction client et la qualité du service après-vente sont donc cruciales pour minimiser les impacts négatifs d’une telle situation.

Rôle de l’Assurance dans la Gestion des Pertes de Marchandise

Face à ces défis, l’assurance joue un rôle prépondérant. En effet, une police d’assurance adéquatement choisie peut couvrir les pertes directes et indirectes subies. Cela comprend non seulement la valeur des biens perdus mais aussi les pertes d’exploitation liées, telles que détaillées dans les options d’assurance pour couvrir les pertes d’exploitation. Il est primordial pour chaque entreprise de bien évaluer les risques spécifiques auxquels elle est exposée pour choisir une couverture adaptée.

Prévention et Réductions des Risques

En complément des mesures d’assurance, la mise en place d’une stratégie efficace de gestion des risques est indispensable. Cela inclut des politiques de contrôle des stocks strictes, l’identification rapide des lots défectueux ou à risque, et une logistique optimisée pour limiter les risques de dommages durant le transport. Pour un aperçu des challenges liés à la logistique et des solutions existantes pour les surmonter, certaines ressources sont incontournables.

Stratégies d’Adaptation et Flexibilité Opérationnelle

Enfin, la capacité d’une entreprise à s’adapter rapidement aux perturbations liées à la perte de marchandises peut faire la différence entre un petit contretemps et une crise majeure. La flexibilité opérationnelle, soutenue par une analyse rigoureuse des données sur la marchandise, permet de réagir efficacement et de réduire au minimum les perturbations des activités commerciales.

L’impact de la perte de marchandise est donc multidimensionnel et requiert une approche intégrée, incluant à la fois prévention, assurance, et gestion agile de la crise. En prenant les mesures appropriées, une entreprise peut non seulement minimiser les pertes directes, mais aussi protéger sa réputation et assurer sa continuité opérationnelle pour l’avenir.

Assurance micro-entreprise pas cher : comment choisir la meilleure couverture

EN BREF Assurance micro-entreprise : Économie sur votre activité Critères essentiels à considérer lors de la sélection Comparaison des offres pour faire le meilleur choix Évaluation de vos besoins spécifiques Analyse des garanties et des franchises Importance d’une couverture adaptée…

Assurance auto-entrepreneur en informatique : tout ce qu’il faut savoir

EN BREF Importance de l’assurance pour les auto-entrepreneurs en informatique Types de couvertures disponibles Obligations légales à respecter Conseils pratiques pour choisir la meilleure assurance Options d’assurance pour matériel informatique Évaluation des tarifs et des offres sur le marché Impact…

Procédures de réclamation en cas de sinistre

Quelles sont les premières étapes à suivre en cas de sinistre ?

Lorsque vous êtes confronté à un sinistre, la réactivité est primordiale. Débutez par sécuriser les lieux pour prévenir tout dommage supplémentaire et assurer la sécurité des personnes. Ensuite, il est crucial de notifier votre assureur de l’événement. Cette notification doit être faite dans les délais stipulés dans votre contrat d’assurance, souvent dans les cinq jours ouvrés suivant la découverte du sinistre. Cela permet d’initier le processus de réclamation en bonne et due forme.

Documentez scrupuleusement le sinistre. Prenez des photos et collectez des preuves qui attestent de l’ampleur des dégâts ; cela inclut les rapports de police en cas d’infraction ou de délit de fuite, disponible sur des plateformes comme Le Comparateur Assurance. Conservez toutes les factures et devis relatifs aux réparations ou remplacements nécessaires. Ces documents sont essentiels pour appuyer votre demande d’indemnisation.

Comment effectuer correctement votre demande de réclamation ?

La demande de réclamation doit être aussi détaillée que possible. Elle comprend généralement un formulaire de réclamation fourni par votre assureur et tous les documents justificatifs liés au sinistre. Assurez-vous de comprendre chaque clause de votre contrat pour éviter tout risque de refus d’indemnisation. Des erreurs communes peuvent souvent mener à un refus, comme expliqué en détail chez Les Furets. Il est donc impératif de déclarer toutes les informations avec exactitude et de fournir tous les documents nécessaires.

Faire face aux retards d’indemnisation

Parfois, malgré une demande de réclamation bien documentée, des retards dans le processus d’indemnisation peuvent survenir. Dans ce cas, il est conseillé de relancer régulièrement votre assureur tout en conservant une trace écrite de toutes les communications. Si les retards persistent, envisagez de consulter un médiateur d’assurance qui peut intervenir pour résoudre les différends en toute impartialité.

Il est également judicieux de connaître les droits qui protègent les assurés. En effet, diverses règlementations encadrent les délais d’indemnisation et assurent une protection contre les pratiques déloyales.

Éviter les pièges courants

Une des étapes les plus critiques après avoir soumis votre demande de réclamation est de rester vigilant face aux pièges courants, comme la fraude à l’assurance, qui peut entraîner des peines sévères et une déchéance des garanties. Il est essentiel de maintenir une communication honnête et transparente avec votre assureur pour naviguer avec succès à travers les démarches administratives post-sinistre.

En somme, la clarté et la précision lors de la déclaration et la bonne compréhension de votre couverture sont vos meilleurs alliés dans la gestion efficace des sinistres. Avec une préparation appropriée et une approche méthodique, le processus de réclamation devrait se dérouler de manière fluide, vous permettant ainsi de reprendre vos activités le plus rapidement possible.

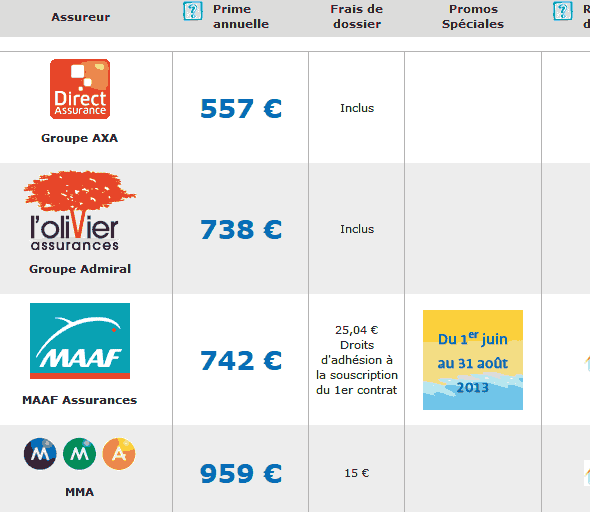

Tarif assurance auto-entrepreneur en ligne : guide complet pour bien choisir

EN BREF Comprendre les différents tarifs d’assurances pour auto-entrepreneurs Critères influençant le prix : type d’activité, chiffre d’affaires, garanties Assurance décennale : coûts allant de 50€ à 160€ par mois Responsabilité Civile : tarification entre 100€ et 200€ par an…

Devis assurance pro auto entrepreneur : comment bien évaluer vos besoins ?

EN BREF Évaluation des besoins : identifiez vos couvertures indispensables. Comparaison des devis : utilisez des outils en ligne pour visualiser les options. Analyse des garanties : comprenez les différents types et niveaux de protection. Protection adaptée : choisissez une…