En tant que micro-entrepreneur, vous êtes le cœur battant de votre entreprise. Mais avez-vous envisagé ce qui arriverait à votre activité et à vos proches en cas d’accident grave ou de décès ? Souscrire une assurance décès invalidité n’est pas seulement une mesure de protection ; c’est une stratégie essentielle pour garantir la pérennité de vos efforts et la sécurité de votre famille. Découvrez pourquoi il est crucial d’intégrer cette couverture à votre planification entrepreneuriale.

Protection financière face aux imprévus

Qu’est-ce que l’Assurance Décès Invalidité pour les Micro-Entrepreneurs?

L’assurance décès invalidité offre une couverture vitale pour les micro-entrepreneurs, garantissant une sécurité financière non seulement à l’entrepreneur mais aussi à sa famille en cas de décès ou d’invalidité sévère. Cette assurance fonctionne comme un filet de sécurité, permettant que l’activité génère toujours des bénéfices ou un revenu de remplacement lorsque le propriétaire est incapable de poursuivre son activité professionnelle.

Pourquoi souscrire à cette assurance ?

En tant que micro-entrepreneur, vous êtes le pilier central de votre activité. Votre présence et votre capacité à travailler sont cruciales pour la survie financière de votre entreprise. Une maladie grave ou un accident peut non seulement stopper cette activité mais aussi entrainer des difficultés financières pour vous et vos proches. Souscrire une assurance décès invalidité c’est choisir de protéger votre avenir professionnel et personnel contre les aléas de la vie.

Les Avantages de l’Assurance Décès Invalidité

Les bénéfices d’une telle assurance sont nombreux :

- Maintien du niveau de vie : Elle assure un revenu stable à la famille de l’assuré en cas d’événement critique, permettant la couverture des dépenses courantes et autres obligations financières.

- Liquidité financière en cas de coup dur : Elle fournit les moyens financiers nécessaires pour faire face à des situations imprévues telles que les frais médicaux coûteux ou les adaptations nécessaires à votre logement ou lieu de travail en cas d’invalidité.

- Soutien à la continuité de l’entreprise : En cas de décès, l’assurance peut proposer des options pour la passation ou la vente de votre entreprise, sécurisant ainsi un patrimoine professionnel construit au fil des années.

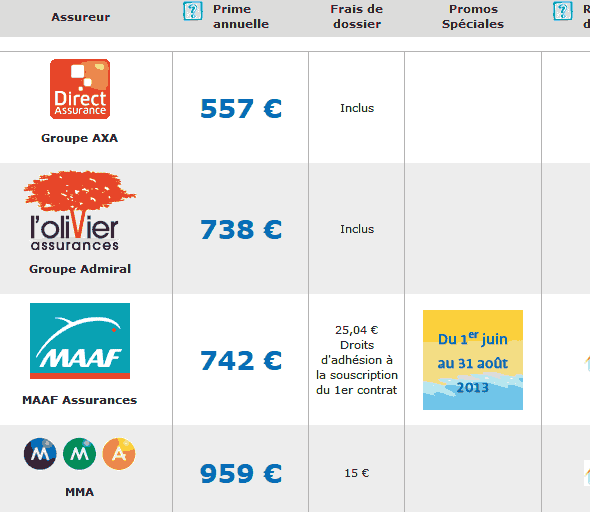

Comment choisir la meilleure offre ?

Le choix de l’assurance décès invalidité doit être mûrement réfléchi. Voici quelques critères importants à évaluer :

- Le montant de la couverture : Il doit être suffisant pour couvrir vos besoins financiers et ceux de votre famille.

- Les conditions d’éligibilité et les exclusions : Prenez connaissance des cas où l’assurance ne serait pas applicable pour éviter les mauvaises surprises.

- Le coût de la prime : Il doit être adapté à votre budget tout en offrant une couverture adéquate.

- La réputation de l’assureur : Optez pour une compagnie fiable et reconnue pour son sérieux et la qualité de ses prestations.

Penser à l’avenir en toute sécurité

Souscrire à une assurance décès invalidité représente un aspect crucial de la planification entrepreneuriale pour les micro-entrepreneurs. Cela démontre non seulement une gestion prudente et réfléchie, mais assure également la pérennité et la stabilité financière à long terme. Investir dans une telle assurance, c’est choisir de protéger votre avenir et celui de vos proches contre les imprévus de la vie, vous permettant de vous focaliser sur le développement de votre activité avec une sérénité accrue.

Rc pro auto-entrepreneur en ligne : tout ce qu’il faut savoir pour bien se lancer

EN BREF Assurance RC Pro : Indispensable pour les auto-entrepreneurs. Obligatoire pour certaines activités (ex. : santé, bâtiment). Couvre les dommages corporels, matériels et immatériels causés à des tiers. Coût moyen : entre 100€ et 200€ par an. Protection contre…

Pacifica assurance auto entrepreneur : tout ce qu’il faut savoir pour bien s’assurer

EN BREF Assurance auto entrepreneur avec Pacifica : une nécessité pour sécuriser votre activité. Conseils pratiques pour choisir la meilleure couverture adaptée. Détails sur les garanties disponibles pour les entrepreneurs. Informations sur les tarifs et les conditions d’assurance. Guide pour…

Couverture spécifique pour les travailleurs indépendants

En tant que micro-entrepreneur, la stabilité financière peut sembler un horizon parfois incertain, surtout face à des risques tels qu’une maladie grave ou un accident. Dans ce contexte, l’assurance décès invalidité (ADI) semble non seulement une précaution sage, mais une nécessité absolue pour garantir la pérenité de votre activité et protéger vos proches de conséquences financières désastreuses.

Qu’est-ce que l’Assurance Décès Invalidité exactement ? Elle se définit comme une assurance permettant de couvrir l’assuré contre les risques de décès et d’invalidité qui pourraient survenir à la suite d’un accident ou d’une maladie. Le versement d’un capital ou d’une rente à l’assuré ou à ses ayants droit offre une sécurité financière indispensable lorsque l’on se trouve dans l’incapacité de travailler ou en cas de disparition.

Les bénéfices d’une ADI pour les micro-entrepreneurs

Pour un micro-entrepreneur, l’interruption de l’activité professionnelle peut signifier aucun revenu pendant une durée indéterminée, mettant en péril son bien-être et celui de sa famille. L’ADI intervient ici comme un filet de sécurité, en proposant plusieurs avantages :

- Sécurité financière : Continuité d’un revenu pour vous et vos proches en cas d’imprévus.

- Soutien en cas d’invalidité : Compensation financière en cas d’incapacité partielle ou totale de travail.

- Protection du patrimoine : Préservez vos biens personnels en évitant leur utilisation pour pallier les pertes de revenus.

Choisir la bonne couverture

La diversité des offres d’ADI implique que le choix du contrat idéal doit être mûrement réfléchi. Les critères tels que le montant de la couverture, les exclusions de garantie et le coût des primes doivent être analysés avec soin. En fonction de votre secteur d’activité, des risques spécifiques peuvent nécessiter des garanties additionnelles, comme le démontre cette analyse approfondie sur la prévoyance des entrepreneurs.

Il est conseillé de réaliser un bilan de prévoyance personnalisé avec un conseiller spécialisé. Cela vous permettra de comprendre précisément vos besoins et de trouver la police d’assurance qui répond le mieux à votre situation unique. Pensez également à la possibilité de combiner votre ADI avec d’autres formes de prévoyance telles que l’assurance maladie ou l’assurance perte d’emploi pour une couverture encore plus complète.

Impact de l’assurance sur la continuité de l’entreprise

Pour les micro-entrepreneurs, où le business repose souvent sur l’individu, assurer la continuité de l’entreprise en cas de coup dur est vital. L’ADI contribue non seulement à cette continuité en protégeant financièrement l’entrepreneur et sa famille, mais assure aussi la réputation et la confiance au sein de son réseau professionnel. Une étude sur le bien-être des indépendants et l’importance de la prévoyance montre clairement combien une telle assurance est cruciale dans la stratégie à long terme du micro-entrepreneur.

Considérer l’ADI dans votre palette d’assurances professionnelles n’est pas seulement une marque de prudence ; c’est un acte fondamental pour sécuriser l’avenir de votre activité et de votre famille. Avec la bonne assurance en place, vous pourrez vous concentrer pleinement sur le développement de votre entreprise, en sachant que les aspects les plus critiques de votre vie professionnelle et personnelle sont sécurisés.

À travers ces réflexions, il devient évident que l’assurance décès invalidité n’est pas un luxe, mais un composant essentiel de la protection du micro-entrepreneur. Et comme l’indépendance rime souvent avec responsabilité accrue, se munir d’une assurance ADI robuste est non seulement intelligent, mais impératif.

Assurance auto-entrepreneur en ligne : ce qu’il faut savoir

EN BREF Définition : Qu’est-ce que l’ assurance auto-entrepreneur en ligne ? Obligations : Est-elle obligatoire pour votre activité ? Types de couvertures : Les différentes garanties disponibles. Comparatifs : Comment comparer les offres facilement ? Tarifs : Quel est…

Assurance voiture pour auto-entrepreneur : ce qu’il faut savoir

EN BREF Obligation légale d’assurance pour les auto-entrepreneurs utilisant un véhicule. Possibilité de choisir entre assurance auto privée ou assurance auto professionnelle. Comprendre les types de couverture nécessaires selon l’activité. Importance de respecter les obligations légales spécifiques à l’auto-entreprenariat. Conseils…

Gestion des risques et continuité de l’activité

L’Essentiel de l’Assurance Décès Invalidité pour les Micro-Entrepreneurs

En tant que micro-entrepreneur, vous êtes le pilier central de votre activité. Cela signifie que votre présence et votre santé ont un impact direct sur la pérennité et la rentabilité de votre entreprise. L’assurance décès invalidité est donc non seulement une précaution prudente mais une nécessité absolue pour protéger à la fois votre avenir personnel et professionnel.

Imaginez un instant les conséquences d’un événement malheureux tel que la maladie ou un accident vous rendant incapable de gérer votre affaire. Non seulement votre source de revenu pourrait être gravement affectée, mais vos proches pourraient également se retrouver dans une situation financièrement précaire. L’assurance décès invalidité est conçue pour éviter de telles situations en fournissant les ressources nécessaires pour garder votre entreprise à flot et soutenir votre famille.

Comprendre les Garanties Offertes

L’assurance décès invalidité pour micro-entrepreneurs propose typiquement deux types de couvertures : la couverture en cas de décès et la couverture en cas d’invalidité. Chaque garantie a ses spécificités :

- Couverture en cas de décès : En cas de décès de l’assuré, un capital est versé aux bénéficiaires désignés. Ce capital peut être utilisé pour rembourser des dettes, soutenir le fonctionnement de l’entreprise ou aider la famille du défunt.

- Couverture en cas d’invalidité : Si vous êtes déclaré invalide à la suite d’un accident ou d’une maladie, cette assurance peut offrir une rente ou un capital en fonction du degré d’invalidité. Cela peut représenter un soutien financier crucial en période d’incapacité de travail.

Il est important de choisir une assurance dont les options de couverture peuvent être ajustées à vos besoins spécifiques et à ceux de votre entreprise.

Choisir le Bon Contrat d’Assurance

La sélection d’une assurance décès invalidité adaptée demande de considérer plusieurs facteurs clés. Premièrement, évaluez le montant du capital nécessaire pour que votre entreprise et vos proches soient sécurisés financièrement en cas d’imprévu. De plus, il est crucial de comprendre les termes et conditions du contrat, y compris les critères de détermination de l’invalidité et les exclusions possibles.

Prenez également en compte la réputation et la fiabilité de la compagnie d’assurances. Un fournisseur d’assurance avec une bonne réputation pour le traitement rapide et juste des réclamations peut vous offrir une tranquillité d’esprit non négligeable.

En explorant les options disponibles, vous pouvez également découvrir les avantages liés à l’arrêt de travail, qui peuvent mis en place des protections supplémentaires en cas d’incapacité temporaire.

Pourquoi Agir Maintenant ?

L’assurance n’est pas simplement une protection contre les événements imprévus, elle est aussi un acte de gestion stratégique qui sécurise votre avenir et celui de votre entreprise. Agir maintenant vous permet de bénéficier immédiatement de la sécurité et de la sérénité d’esprit que cette assurance propose, tout en vous assurant que vous et vos proches êtes protégés quoi qu’il arrive.

Les conséquences d’un retard dans la prise de cette assurance peuvent être significatives. Sans une protection adéquate, un incident soudain pourrait non seulement mettre fin à votre activité mais aussi imposer un fardeau financier à votre famille. S’assurer maintenant, c’est construire un filet de sécurité solide pour les jours incertains.

Prendre la décision d’investir dans une assurance décès invalidité manifeste une gestion responsable et prévisionnelle. C’est un choix judicieux pour vous-même, votre entreprise, et vos proches. Pour démarrer, rapprochez-vous d’un conseiller spécialisé pour évaluer vos besoins et explorer les options d’assurance adaptées à votre situation unique.

Assurance micro-entreprise pas cher : comment choisir la meilleure couverture

EN BREF Assurance micro-entreprise : Économie sur votre activité Critères essentiels à considérer lors de la sélection Comparaison des offres pour faire le meilleur choix Évaluation de vos besoins spécifiques Analyse des garanties et des franchises Importance d’une couverture adaptée…

Assurance auto-entrepreneur en informatique : tout ce qu’il faut savoir

EN BREF Importance de l’assurance pour les auto-entrepreneurs en informatique Types de couvertures disponibles Obligations légales à respecter Conseils pratiques pour choisir la meilleure assurance Options d’assurance pour matériel informatique Évaluation des tarifs et des offres sur le marché Impact…

Soutien pour la famille et les proches en cas de sinistre

En tant que micro-entrepreneur, le spectre d’un accident causant un décès prématuré ou une invalidité durable peut sembler lointain, mais les conséquences peuvent être dévastatrices. Heureusement, les assurances décès et invalidité sont conçues pour offrir une protection vitale non seulement à l’entrepreneur, mais aussi à sa famille, en assurant une source de revenu stable en cas d’événements imprévus.

L’impact d’une disparition ou d’une invalidité sur la famille

Imaginez un instant que vous n’êtes plus en mesure de travailler suite à un accident. Qu’adviendrait-il de vos proches ? Vos enfants, votre conjoint ou d’autres membres de votre famille dépendent peut-être de vos revenus pour leur subsistance. C’est ici qu’intervient l’importance vitale de l’assurance décès et invalidité. Elle agit comme un filet de sécurité financière, garantissant que vos proches ne seront pas laissés à la dérive sans soutien matériel.

Que couvre l’assurance décès et invalidité ?

Cette assurance n’est pas une couverture standard ; elle doit être adaptée aux besoins spécifiques du micro-entrepreneur et de sa famille. Elle peut inclure :

- Une indemnité forfaitaire payée en cas de décès.

- Une rente pour compenser la perte de revenus en cas d’invalidité.

- Le remboursement des frais médicaux et de réadaptation.

- Une aide à l’adaptation du logement et du lieu de travail.

Ces éléments sont essentiels pour aider la famille à maintenir un niveau de vie convenable et à faire face aux nouvelles circonstances sans le poids financier supplémentaire que pourrait engendrer l’absence de revenus du micro-entrepreneur.

Comment choisir le bon contrat ?

Le choix d’une assurance appropriate nécessite une évaluation minutieuse de votre situation personnelle et professionnelle. Considérez les facteurs suivants :

- Vos obligations financières courantes et futures.

- Le nombre de personnes à charge.

- Vos plans de développement professionnel à moyen et long terme.

Il est conseillé de consulter un expert en assurance qui saura orienter vers les meilleures options adaptées à vos besoins spécifiques.

Intégrer l’assurance dans votre stratégie de sécurité personnelle

L’assurance décès et invalidité ne doit pas être perçue uniquement comme une dépense mais comme un investissement dans votre sécurité personnelle et celle de votre famille. Elle offre la tranquillité d’esprit en sachant que, quoi qu’il arrive, vos proches seront pris en charge. Pensez à revisiter régulièrement votre contrat pour l’ajuster aux phases de votre vie professionnelle et personnelle, assurant ainsi que la couverture reste en adéquation avec vos besoins évolutifs.

La vraie valeur de l’assurance décès et invalidité réside dans son utilité lorsqu’il est le plus nécessaire. En tant que pilier de votre famille, préservez l’avenir en vous assurant dès aujourd’hui.

Tarif assurance auto-entrepreneur en ligne : guide complet pour bien choisir

EN BREF Comprendre les différents tarifs d’assurances pour auto-entrepreneurs Critères influençant le prix : type d’activité, chiffre d’affaires, garanties Assurance décennale : coûts allant de 50€ à 160€ par mois Responsabilité Civile : tarification entre 100€ et 200€ par an…

Devis assurance pro auto entrepreneur : comment bien évaluer vos besoins ?

EN BREF Évaluation des besoins : identifiez vos couvertures indispensables. Comparaison des devis : utilisez des outils en ligne pour visualiser les options. Analyse des garanties : comprenez les différents types et niveaux de protection. Protection adaptée : choisissez une…