Dans un monde où chaque envoi est une aventure exposée à d’innombrables aléas, l’assurance des marchandises transportées devient incontournable. Découvrez pourquoi sécuriser vos biens lors de leur transit n’est pas seulement une nécessité, mais une stratégie cruciale pour pérenniser votre entreprise et vous prémunir contre les imprévus qui peuvent se dresser sur la route de votre réussite.

Protection contre les pertes et les dommages

Dans un monde imprévisible, sécuriser ses activités et ses biens contre les pertes et dommages potentiels devient une nécessité incontournable pour tout chef d’entreprise ou professionnel. L’assurance joue ici un rôle clé en fournissant les garanties nécessaires pour couvrir divers risques, des dégâts matériels aux interruptions d’activité.

Comprendre les différents types de couvertures d’assurance

Il est impératif de bien identifier les risques spécifiques à son secteur d’activité et de choisir des couvertures d’assurance adaptées. Les options sont vastes : assurance de biens, responsabilité civile, assurance contre les interruptions d’activité, et bien d’autres. Chaque police d’assurance est conçue pour répondre à des besoins précis, allant de la protection des équipements et stocks jusqu’à la couverture des risques liés aux activités en ligne et hors ligne.

Une évaluation détaillée des biens de l’entreprise, réalisée en collaboration avec un expert en assurances, facilitera la sélection des garanties essentielles. Cela inclut souvent des protections contre le feu, l’eau, le vol, ou même des sinistres moins courants mais potentiellement dévastateurs.

L’importance de l’assurance pour la responsabilité civile

La responsabilité civile est un aspect souvent sous-estimé jusqu’à ce qu’un sinistre se produise. Elle couvre les dommages que votre entreprise pourrait causer à des tiers. Cela peut inclure tout, des accidents impliquant vos produits jusqu’aux incidents sur vos lieux d’affaires. Opter pour une assurance solide dans ce domaine est crucial pour protéger son activité et sa réputation.

Maximiser la continuité des activités avec l’assurance interruption d’activité

Un aspect vital pour toute entreprise, en particulier celles qui dépendent fortement de la continuité des opérations, est l’assurance contre les interruptions d’activité. Cette couverture est conçue pour compenser la perte de revenus en cas d’événements majeurs empêchant l’entreprise de fonctionner normalement. Cela permet de maintenir les flux de trésorerie et de supporter les coûts fixes malgré les perturbations.

Choisir le bon partenaire d’assurance

La sélection d’un assureur fiable et compétent est aussi importante que le choix des couvertures. Il est recommandé d’opter pour des experts reconnus dans le domaine, qui peuvent offrir une assistance personnalisée et des conseils à jour. Des partenaires comme Promutuel Assurance proposent des solutions sur mesure adaptées aux particularités de chaque entreprise, garantissant ainsi une protection optimale.

Renforcer sa position grâce à des assurances complémentaires

Pour ceux qui souhaitent aller au-delà des assurances traditionnelles, il existe des options complémentaires qui peuvent se révéler salutaires. Par exemple, l’assurance prévoyance offre des protections supplémentaires pour les dirigeants et les employés, assurant ainsi non seulement la santé financière de l’entreprise mais aussi celle de ses membres les plus précieux.

En somme, bien structurer son portefeuille d’assurances est fondamental. Cela implique de rester informé sur les évolution des risques et les nouvelles solutions d’assurance disponibles, comme en témoigne cet article sur l’assurance combinée commerciale. S’équiper de protections adéquates est la meilleure décision pour sécuriser son entreprise contre les aléas de son environnement.

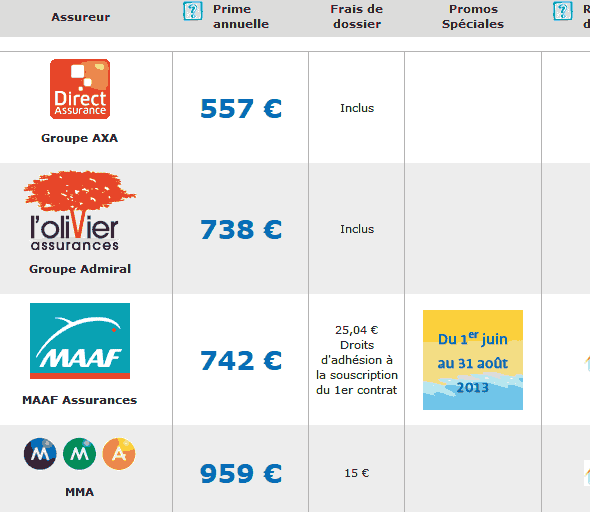

Rc pro auto-entrepreneur en ligne : tout ce qu’il faut savoir pour bien se lancer

EN BREF Assurance RC Pro : Indispensable pour les auto-entrepreneurs. Obligatoire pour certaines activités (ex. : santé, bâtiment). Couvre les dommages corporels, matériels et immatériels causés à des tiers. Coût moyen : entre 100€ et 200€ par an. Protection contre…

Pacifica assurance auto entrepreneur : tout ce qu’il faut savoir pour bien s’assurer

EN BREF Assurance auto entrepreneur avec Pacifica : une nécessité pour sécuriser votre activité. Conseils pratiques pour choisir la meilleure couverture adaptée. Détails sur les garanties disponibles pour les entrepreneurs. Informations sur les tarifs et les conditions d’assurance. Guide pour…

Couverture des risques lors du transport

Dans le monde effervescent du commerce et de la logistique, la sécurisation des chaînes d’approvisionnement est primordiale pour le bon fonctionnement et le développement économique d’une entreprise. L’assurance transport s’avère être la clé de voûte permettant de protéger les biens contre les aléas durant leur transit, qu’il soit terrestre, maritime ou aérien.

Comprendre les différents types de couvertures

L’assurance transport englobe divers types de couvertures en fonction du mode de transport utilisé et des spécificités des marchandises transportées. On distingue principalement l’assurance « tout risque », qui couvre la quasi-totalité des dommages potentiels, de l’assurance « risques nommés », qui protège contre des sinistres spécifiquement listés dans le contrat. En complément, des garanties pour couvrir la responsabilité civile des transporteurs peuvent également être souscrites pour une protection exhaustive.

Les défis géopolitiques et leur impact sur l’assurance transport

Le paysage géopolitique mondial actuel pose de nouveaux défis en matière de transport de marchandises. Conflits, sanctions et instabilités régionales peuvent considérablement affecter la sécurité des routes commerciales et augmenter le risque de pertes. Comprendre ces risques permet aux entreprises de mieux les gérer, comme l’explique une étude approfondie sur Lesechos.fr.

Technologie et innovation dans l’assurance transport

L’adoption de technologies avancées et le recours à la numérisation jouent un rôle crucial dans l’amélioration de la gestion des risques en assurance transport. Les solutions numériques permettent une meilleure traçabilité des cargaisons et une réponse plus rapide en cas d’incident. De plus, l’utilisation croissante de la blockchain et de l’IA promet une transformation significative des pratiques dans le secteur, optimisant ainsi la sécurité et la gestion des politiques d’assurance.

Choisir le bon partenaire d’assurance pour votre entreprise

Il est essentiel de sélectionner un assureur qui comprend les spécificités de votre secteur d’activité et qui peut offrir des solutions flexibles adaptées à vos besoins. La collaboration avec un assureur fiable et compétent garantit non seulement la couverture des risques, mais aussi un soutien solide en cas de sinistre. Les services de conseil en risques et les évaluations personnalisées sont des aspects à ne pas négliger lors de cette sélection.

En conclusion, assurer ses transports ne se limite pas à souscrire une police d’assurance; c’est un processus complexe qui requiert une analyse détaillée des risques et un choix éclairé du partenaire d’assurance. Une couverture bien adaptée est synonyme de tranquillité d’esprit et de pérennité pour les affaires sur la scène internationale. Pour approfondir, découvrez comment les experts évaluent les risques dans le secteur du transport à travers des analyses rigoureuses publiées sur Argusdelassurance.com.

Assurance auto-entrepreneur en ligne : ce qu’il faut savoir

EN BREF Définition : Qu’est-ce que l’ assurance auto-entrepreneur en ligne ? Obligations : Est-elle obligatoire pour votre activité ? Types de couvertures : Les différentes garanties disponibles. Comparatifs : Comment comparer les offres facilement ? Tarifs : Quel est…

Assurance voiture pour auto-entrepreneur : ce qu’il faut savoir

EN BREF Obligation légale d’assurance pour les auto-entrepreneurs utilisant un véhicule. Possibilité de choisir entre assurance auto privée ou assurance auto professionnelle. Comprendre les types de couverture nécessaires selon l’activité. Importance de respecter les obligations légales spécifiques à l’auto-entreprenariat. Conseils…

Rôle de l’assurance dans la gestion des réclamations

L’assurance joue un rôle déterminant dans la gestion des réclamations en fournissant non seulement un cadre de couverture financière, mais aussi en facilitant la résolution des litiges entre les parties concernées. Qu’il s’agisse de sinistres automobiles, de dommages à la propriété ou de réclamations en responsabilité, les assureurs sont souvent au centre des interactions visant à rétablir les situations ou compenser les pertes.

Lorsqu’une réclamation est déposée, l’assureur évalue d’abord le sinistre pour déterminer la portée de sa responsabilité selon les termes de la police d’assurance. Cette étape est cruciale car elle définit les bases sur lesquelles les compensations seront accordées ou refusées.

Accélération du traitement des réclamations grâce à la digitalisation

Avec la transformation digitale, le domaine de l’assurance a adopté des outils technologiques avancés qui permettent un traitement plus rapide et plus précis des réclamations. Des logiciels de gestion des sinistres basés sur l’intelligence artificielle analysent automatiquement les détails d’un sinistre pour recommander des résultats de gestion. Pour mieux comprendre comment la technologie façonne cette industrie, un rapport de La Tribune détaille les enjeux et perspectives de la transformation digitale dans l’assurance.

En outre, l’automatisation des processus offre non seulement une meilleure précision dans l’évaluation des réclamations, mais assure également une transparence et une traçabilité accrues des dossiers, ce qui facilite les paraphes et les suivis nécessaires.

La médiation comme alternative à la résolution de litiges

En cas de désaccord sur le dénouement d’une réclamation, les partenaires d’assurance proposent souvent des services de médiation pour faciliter un accord amiable entre les parties. Ces médiations sont conçues pour éviter les longs processus juridiques coûteux tout en cherchant une solution bénéfique pour tous. L’efficacité de ces initiatives de médiation, comme soulignée par les experts de l’industrie sur l’Argus de l’Assurance, montre la volonté croissante des assureurs de recourir à des transactions amiables.

Les résultats de la médiation peuvent souvent aboutir à des résolutions plus rapides et moins litigieuses, bénéficiant ainsi à toutes les parties impliquées en préservant leurs relations et en minimisant les impacts financiers négatifs.

Formation et soutien offerts aux assurés

Les assureurs ne se limitent pas à traiter les réclamations après qu’elles sont survenues ; ils jouent également un rôle préventif en éduquant leurs assurés sur les meilleures pratiques pour minimiser les risques. En fournissant des conseils réguliers et des informations sur la prévention des sinistres, les compagnies d’assurance aident à réduire la fréquence et la gravité des réclamations, ce qui profite à tous les parties prenantes.

À travers des ateliers, des brochures éducatives et des conseils personnalisés, les compagnies d’assurance s’assurent que leurs clients sont bien informés des dangers et des stratégies d’atténuation, renforçant ainsi le partenariat entre l’assureur et l’assuré tout en optimisant la gestion des risques.

En somme, l’assurance ne se résume pas qu’aux indemnités versées en cas de sinistre ; elle représente un réseau de services et de soutien adapté aux nécessités de chaque assuré, facilitant ainsi la gestion globale des incidents, des risques et de leurs répercussions économiques potentielles.

Assurance micro-entreprise pas cher : comment choisir la meilleure couverture

EN BREF Assurance micro-entreprise : Économie sur votre activité Critères essentiels à considérer lors de la sélection Comparaison des offres pour faire le meilleur choix Évaluation de vos besoins spécifiques Analyse des garanties et des franchises Importance d’une couverture adaptée…

Assurance auto-entrepreneur en informatique : tout ce qu’il faut savoir

EN BREF Importance de l’assurance pour les auto-entrepreneurs en informatique Types de couvertures disponibles Obligations légales à respecter Conseils pratiques pour choisir la meilleure assurance Options d’assurance pour matériel informatique Évaluation des tarifs et des offres sur le marché Impact…

Importance stratégique pour les entreprises internationales

Le rôle crucial de l’assurance pour la pérennité des activités internationales

Dans un monde globalisé où les frontières économiques s’effacent, les entreprises prospèrent grâce à leur capacité à opérer au-delà de leur marché national. Cependant, l’aventure internationale est jalonnée de nouveaux risques et défis. L’assurance joue un rôle primordial dans la gestion de ces risques, sécurisant ainsi la croissance et la viabilité des entreprises sur l’échiquier international.

Les réglementations, les barrières commerciales et les différences culturelles ne sont que quelques-uns des éléments qui compliquent les opérations internationales. Une couverture d’assurance adéquate permet de se prémunir contre les risques spécifiques tels que le transport international de marchandises, les litiges potentiels à l’étranger ou les pertes d’exploitation dues à des situations politiques instables.

Optimiser sa stratégie d’entreprise grâce à des solutions d’assurance diversifiées

Les multinationales doivent s’adapter à une gamme de réglementations dynamiques et parfois contraignantes. Adopter un programme d’assurance international, comme le suggèrent les récentes discussions au Conseil de l’Union Européenne, permet de traverser plus sereinement ces eaux réglementaires troubles.

En ayant recours à des polices d’assurance souscrites dans divers pays tout en veillant à la cohérence de la couverture, les entreprises internationales garantissent une meilleure réactivité face aux sinistres et une optimisation des coûts. Investir dans des solutions d’assurance internationalisées rend donc non seulement une structure plus robuste face aux impératifs légaux, mais accentue également sa réputation de fiabilité et de sécurité aux yeux de ses clients et partenaires.

Couvrir les risques en tout point du globe

Un programme d’assurance international bien structuré fournit une sécurité globale apte à couvrir des activités commerciales autour du monde. Il offre aussi la possibilité de gérer de manière centralisée et efficiente les risques à l’échelle mondiale, simplifiant ainsi la gouvernance des risques au niveau du groupe.

Pour une entreprise comme AXA, qui a récemment renforcé son plan stratégique, une couverture d’assurance exhaustive est essentielle pour consolider sa présence mondiale tout en mitigant les risques associés aux marchés émergents et établis.

Répondre aux attentes en matière de responsabilité sociale et environnementale

Au-delà de la simple protection des actifs, l’assurance pour les entreprises internationales vise également à répondre aux exigences croissantes en matière de responsabilité sociale et environnementale (RSE). La directive CSRD, par exemple, souligne le besoin d’une gouvernance accrue sur les questions socio-environnementales, ce qui influence directement les politiques d’assurance des entreprises.

Adopter une stratégie d’assurance qui aligne les objectifs économiques avec les principes de développement durable peut donc non seulement favoriser une image de marque éthique, mais aussi ouvrir des portes à des collaborations profitables et à long terme.

Dans un monde où les défis et les opportunités se présentent simultanément dans un cadre globalisé, l’assurance ne constitue pas seulement une couche de protection, mais une pierre angulaire de la stratégie de développement international d’une entreprise.

Tarif assurance auto-entrepreneur en ligne : guide complet pour bien choisir

EN BREF Comprendre les différents tarifs d’assurances pour auto-entrepreneurs Critères influençant le prix : type d’activité, chiffre d’affaires, garanties Assurance décennale : coûts allant de 50€ à 160€ par mois Responsabilité Civile : tarification entre 100€ et 200€ par an…

Devis assurance pro auto entrepreneur : comment bien évaluer vos besoins ?

EN BREF Évaluation des besoins : identifiez vos couvertures indispensables. Comparaison des devis : utilisez des outils en ligne pour visualiser les options. Analyse des garanties : comprenez les différents types et niveaux de protection. Protection adaptée : choisissez une…